市場縮小の中でビルダーが棟数を伸ばす

住宅着工は1993年度の163万戸をピークに以降は減少しており、大手ハウスメーカーは棟数が減少、市場の大部分を占めていた中小工務店では淘汰が進んでいる。こうした中で存在感が増してきているのがビルダーで、コストパフォーマンスの高さや長年培ってきた地元の信頼感を武器に棟数を伸ばしている。

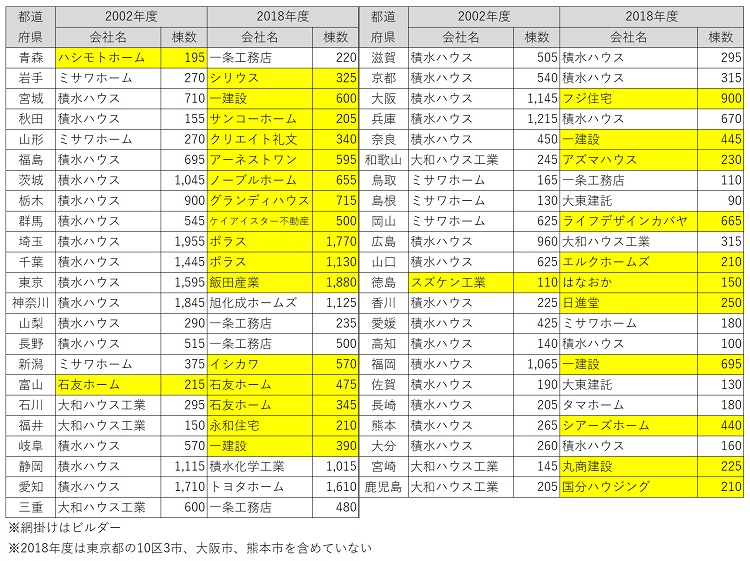

今回は、現状弊社が所有している全国ベース(北海道、沖縄除く)の建築確認データで最も古い2002年度と、最新となる2018年度の県着工No.1を比較することで、各県のビルダー・メーカーの勢力図がどのように変化したのか見ていきたい。

東日本~分譲系ビルダーが大規模市場を席巻、地方は老舗注文系が存在感

東日本エリアにおける02年度の県No.1は、ハウスメーカー15社に対してビルダーは青森のハシモトホーム1社のみ。一方で18年度になるとメーカー4社に対してビルダーが12社とビルダーのシェアが大きく高まっている。

メーカーが1位を獲得した4県も、うち3県は近年急速に棟数を増やした一条工務店であり、02年度12都県で1位を獲得していた積水ハウスは、近年の高価格戦略で地方は厳しく、1位県ゼロと厳しい状況だ。

東日本では、飯田グループを初めとする分譲系ビルダーの台頭が目立っており、首都圏や北関東、東北は宮城、福島など、市場規模の大きなエリアへの進出が目立つ。一方で注文系ビルダーは岩手のシリウス、秋田のサンコーホーム、

新潟のイシカワなど、02年度の頃から地域ビルダーのトップを走っていた企業が多い。その中で特に大きく棟数を伸ばしているのは茨城のノーブルホームで、02年度120棟から18年度655棟と供給は5倍強に膨れ上がっている。

西日本~大都市圏はメーカー健闘も、NO.1エリア数では直近でビルダーが逆転

西日本エリアにおける02年度の県No.1は、メーカー27社に対して、ビルダーは2社。18年度になるとメーカー14社に対してビルダー15社と直近で逆転しており、地方郊外を中心にビルダーの存在感は大きくなっている。No.1エリア保有数トップは積水ハウスの5か所だが、02年度時点の18か所から比べると大きく数を減らしている。

最大市場の大阪では、ここ数年間フジ住宅がトップを守っており、供給は02年度475棟から18年度は900棟と倍近くまで伸ばした。福岡は昭和建設や大和ハウスなど入れ替わりが激しいエリアだが、ここ2年間は一建設が1位を獲得している。

北陸では石友ホームが02年度から更に勢力を拡大し富山、石川両県でNo.1となったほか、福井では永和住宅も大和を抜いて3県でビルダーが逆転。四国、九州でも地元ローコストビルダーが勢力を拡大している。西日本で特に目立つのが岡山のライフデザイン・カバヤで、02年度240棟から18年度665棟と、3倍近くまで増加。

カバヤは02年度はエスバイエルでの供給がメインだったが、現在は自社物件中心に展開しており、他とは違った形でのメーカー→ビルダーへのシフトも見られる。(平野)

「全国No.1ホームビルダー大全集」では、都道府県別、市区町別のNo.1 ビルダーやビルダー棟数ランキング等のデータを収録しています。

■都道府県別着工No.1企業